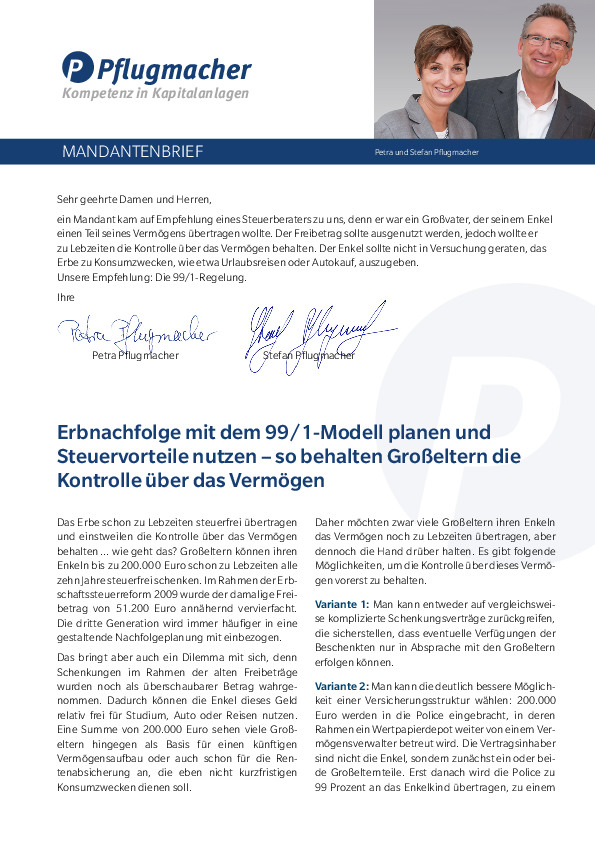

Praxisfall

Ein Mandant kam auf Empfehlung eines Steuerberaters zu uns, mit der Bitte um eine spezielle Beratungssituation. Es ist ein Großvater, der seinem Enkel einen Teil seines Vermögens übertragen wollte. Der Freibetrag sollte ausgenutzt werden, jedoch wollte er zu Lebzeiten die Kontrolle über das Vermögen behalten. Der Enkel sollte nicht in Versuchung geraten, das Erbe zu Konsumzwecken, wie etwa Urlaubsreisen oder Autokauf, auszugeben.

Unsere Empfehlung: Erbnachfolge mit dem 99/1-Modell planen und Steuervorteile nutzen

Das Erbe schon zu Lebzeiten steuerfrei übertragen und einstweilen die Kontrolle über das Vermögen behalten… wie geht das? Großeltern können ihren Enkeln bis zu 200.000 Euro schon zu Lebzeiten alle zehn Jahre steuerfrei schenken. Im Rahmen der Erbschaftssteuerreform 2009 wurde der damalige Freibetrag von 51.200 Euro annähernd vervierfacht. Die dritte Generation wird immer häufiger in eine gestaltende Nachfolgeplanung mit einbezogen. Das bringt aber auch ein Dilemma mit sich, denn Schenkungen im Rahmen der alten Freibeträge wurden noch als überschaubarer Betrag wahrgenommen. Dadurch können die Enkel dieses Geld relativ frei für Studium, Auto oder Reisen nutzen. Eine Summe von 200.000 Euro sehen viele Großeltern hingegen als Basis für einen künftigen Vermögensaufbau oder auch schon für die Rentenabsicherung an, die eben nicht kurzfristigen Konsumzwecken dienen soll.

Daher möchten zwar viele Großeltern ihren Enkeln das Vermögen noch zu Lebzeiten übertragen, aber dennoch die Hand drüber halten. Es gibt folgende Möglichkeiten, um die Kontrolle über dieses Vermögen vorerst zu behalten.

Schenkungen mit Zugriffskontrolle

Variante 1:

Man kann entweder auf vergleichsweise komplizierte Schenkungsverträge zurückgreifen, die sicherstellen, dass eventuelle Verfügungen der Beschenkten nur in Absprache mit den Großeltern erfolgen können.

Variante 2:

Man kann die deutlich bessere Möglichkeit einer Versicherungsstruktur wählen: 200.000 Euro werden in eine Netto-Police eingebracht, in deren Rahmen ein Wertpapierdepot weiter von einem Vermögensverwalter betreut wird. Die Vertragsinhaber sind nicht die Enkel, sondern zunächst ein oder beide Großelternteile. Erst danach wird die Police zu 99 Prozent an das Enkelkind übertragen, zu einem Prozent bleibt allerdings der Schenker der Vertragsinhaber. Der große Vorteil bei Variante 2 ist, dass die Großeltern dadurch eine „Sperrminorität“ im Vertrag haben. Verfügungen und Kündigungen können nur einstimmig erfolgen. Das bedeutet, ein Enkelkind kann etwa Entnahmen nur mit Zustimmung der Vertragsinhaber tätigen; einseitige Verfügungen sind trotz 99-Prozent-Quote ausgeschlossen.

Das positive Ergebnis: 99 Prozent werden verschenkt, ein Prozent sorgt für Mitspracherecht.

Aus steuerlicher Sicht findet eine Schenkung in Höhe der verschenkten 99 Prozent statt – und so wird Erbschaftssteuer gespart. Clevere Strukturen bringen mehr Geld für alle Beteiligten. Wir würden eine Anlagestrategie mit ausgewählten, günstigen Investmentfonds empfehlen. Dadurch ergeben sich höhere Ertragschancen. Ein weiterer großer Vorteil ist, dass dieses Konstrukt unter Sondervermögen fällt.

Das bedeutet keine Gefahr durch Insolvenz: Das Vermögen kann nicht in die Insolvenzmasse des Versicherers fallen.

Was ist im Erbfall zu tun?

- Die „Sperrminorität“ kann an die Eltern übertragen werden oder

- das Enkelkind erhält direkt das fehlende Prozent und kann somit über das Vermögen frei verfügen.

Das Sahnehäubchen obendrauf ist der besondere Clou bei dieser Konstruktion: die Steuerfreiheit!

Sämtliche Erträge werden während der Vertragslaufzeit abgeltungssteuerfrei angesammelt. Im Fall des Todes der Großeltern wird die Erbschaftssteuer nur auf ein Prozent des Gesamtbetrages fällig.

Fazit

Das 99/1-Modell und deren Gestaltung ist ein bewährtes und langfristiges Instrument in der Vermögensnachfolgeplanung, das zusätzliche Steuervorteile kombiniert. Lesen Sie hierzu auch unsere BLOG-Artikel.

Das Wichtigste im Überblick

1) Alle 10 Jahre kann ein Betrag maximal bis zur Freibetragsgrenze verschenkt werden, um ein Großteil Erbschaftssteuer zu sparen.

2) Beim Verschenken mit „Veto-Recht“ wird sichergestellt, dass der Verschenkende zu Lebzeiten noch ein Mitspracherecht über das Vermögen behält.

3) Die Einzahlung erfolgt z.B. über eine kostengünstige Investmentlösung im Versicherungsmantel.

4) Die versicherte Person ist das Enkelkind, der Versicherungsnehmer und Vertragspartner der Versicherung, sind die Großeltern.

Fazit

Um dieses Modell gut durchzuführen, ist es sinnvoll, sich von einem versierten Finanzberater beraten zu lassen. „Ein großer Vorteil einer unabhängigen Beratungsleistung, die auch bei uns gegen Honorar angeboten wird, ist die Interessenwahrnehmung des Mandanten – und nicht diejenige einer Gesellschaft.“, so der Finanzexperte Stefan Pflugmacher.

Fordern Sie gerne dieses 99/1-Modell-PDF an: info(at)pflugmacher.de

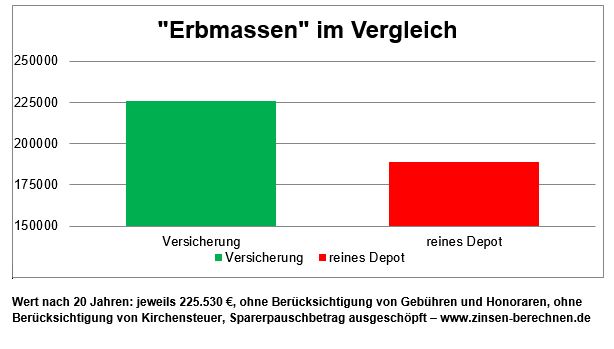

Beispielrechnung mit Steuereffekt

Ausgangslage:

Selbständiger, 38 Jahre, will mit 65 Jahren (noch 27 Jahre) in Rente gehen und 200 Euro/Monat sparen. Das heißt, es werden 64.800 Euro Kapital eingesetzt.

Zur Auswahl steht 1) ein klassischer Fondssparplan oder 2) die Anlage im Policen-Versicherungsmantel zu investieren. Jeweils mit den gleichen Fonds, um den Steuereffekt vergleichen zu können. Alle Eckdaten sind identisch: sechs Prozent unterstellte Verzinsung, davon jeweils die Hälfte Kursgewinne und Zinsen, Dividenden. Der Fonds hat jeweils eine jährliche Verwaltungsvergütung von ein Prozent.

Steuereffekt-Ergebnis im Fondsparplan:

Nach Steuerabzug/ Abgeltungssteuer hat der Anleger 111.800 Euro erzielt. Abzüglich des eingesetzten Kapitals von 64.800 Euro sind dies also 47.000 Euro Gewinn NACH Steuer. Es werden also NACH Steuer 111.800 Euro erzielt. Die Rendite beträgt 3,79 Prozent.

Steuereffekt-Ergebnis Fonds im Versicherungsmantel:

Hier sind es vor Steuer 128.950 Euro. Davon ist nur die Hälfte des Gewinns zu versteuern, also mithin die Hälfte von 64.150 Euro = 32.075 Euro. Legt man einen durchschnittlichen Steuersatz von 25 Prozent zu Grunde, sind vom hälftigen Gewinn (= 32.075 Euro) noch 8.019 Euro abzuziehen. So werden NACH Steuer 120.931 Euro erzielt. Die Rendite beträgt 4,3 Prozent.

FAZIT: Der Fondssparer mit Versicherungsmantel hat ein Plus von 9.131 EUR erzielt. Das bedeutet: über 8 Prozent mehr für den Vermögensaufbau! Danke, liebe Steuerersparnis.